林寶珠:買些黃金基金 再布局3000點的陸股

金蟲指數在8、9月築底,接著10月初美國公布9月就業報告,宣告金礦股逆襲秀正式開始,短短2個禮拜,指數從105.88點漲到139.08點,漲幅達31.36%,近1個月黃金基金平均漲幅也超過2成,拿下境外基金分類排名冠軍。

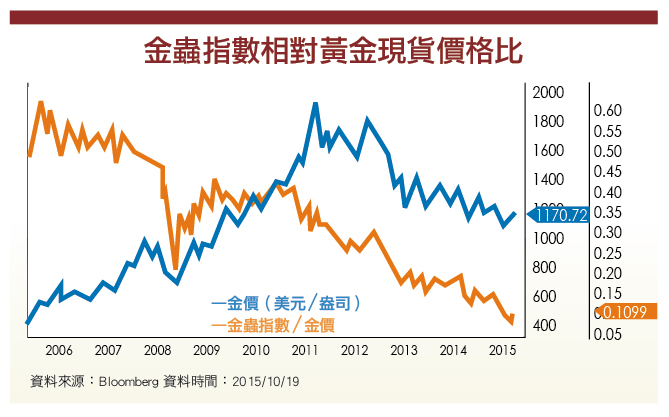

金價從1900美元崩跌以來,金礦股已經被追殺到見骨,金蟲指數從2011年9月635.04點,一路跌到今年9月104.74的最低點,摔了83.51%,同一期間,S&P 500指數上漲63.48%。

金礦股報復性反彈,不合理的估值是一大因素。9月時金蟲指數相對於黃金現貨的價格比值最低來到0.0927倍,比金融海嘯時的0.2074倍還要低。另外,也別忘了金價之於金礦商獲利的槓桿效果。舉例來說,假設金礦商總維持成本是1000美元,當金價從1100美元上升到1200美元,漲幅為9.09%,金礦商營業利益卻是從100美元增加100%到200美元,槓桿效果驚人,金價不需要漲上天,金礦商的財報就可以有明顯改善。

供需面也將提供金價有力支撐,礦商減少探勘等資本支出,對產量的影響已經顯現,今年前3季黃金供給出現2008年以來首度下滑;需求方面,目前黃金是繼美元、歐元之後的第3大儲備,世界黃金協會統計,2014年成熟國家黃金儲備平均占19%,新興市場比例僅3%,全球央行的外匯與黃金儲備合計約12兆美元,相當於全球15%的GDP規模,需求力道可見一斑。

睽違6年,中國公布增持黃金儲備57%至1658噸之後,第3季再度增持3%,而今年以來世界主要央行中,屬俄羅斯最積極,截至8月,黃金儲備比去年同期大增18.44%。

我曾建議可以小部分資金抄底,這個看法並不因為金礦股眼前的逆襲而更為積極。統計過去1年金蟲指數、黃金現貨價與S&P 500指數的每日波動度(標準差),分別是3.28%、0.96%與0.95%,金礦股波動是大盤的3倍有餘。從線圖來看,短線金蟲指數確實衝破下降三角型態,技術面翻多,但把時間拉長,如今的反彈僅能稱冰山一角,市場情緒隨時左右股價表現,黃金基金可以買一點,但不要重壓。

陸政府繼續營造上攻環境

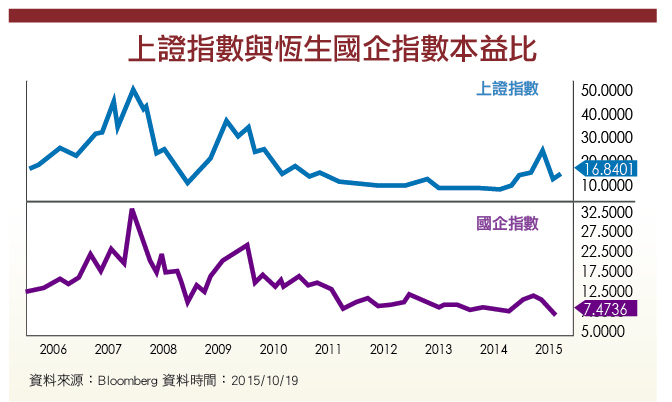

9月初國企、H股同時被國際股市與陸股壓得喘不過氣,本益比剩下6.53倍,比金融海嘯時的8.02倍還低,是跌出機會的股市。

中國政府積極清理場外配資,防止過度槓桿操作,遏止暴漲暴跌,算是正確的一帖藥,而上海證交所的融資餘額已從最高接近1.5兆人民幣水準,降至6000多億,籌碼沈澱得差不多。此外,還記得中國政府在股市開始跳水不久,祭出大股東6個月內不得出脫持股的限制嗎?目前期限未到,也就少了賣壓。

@全文未完,閱讀完整內容請加入官網會員