大膽從美股轉進歐股

美股近來略顯疲態,由多轉空的說法,甚囂塵上。反觀上演「QE蜜月行情」的歐股,漲勢動能相對強勁,如果希望獲取較佳報酬,今年應該買歐股。

這幾年,美股基金是最讓人心醉的標的,不過,漲不停的色彩,今年卻略為「掉漆」,不僅與去年相較,攻勢暫歇,且不如日本、歐洲與中國基金。步履蹣跚的表現,讓許多投資大師和外資券商紛紛棄守,並預言美股即將步入空頭。

首先發難的是金融巨鱷索羅斯(George Soros),去年第4季索羅斯基金管理公司就開始減碼美股,並把資金轉進亞股和歐股。接著諾貝爾經濟學獎得主、耶魯大學經濟學教授席勒(Robert Shiller)於2月時警告因為美股太貴了,打算把個人資金自美股移出,轉進現在看起來便宜許多的歐股。

美股漲高

現在進場討不到便宜

高盛首席策略師Kostin表示,美股估值已被高估,過去40年來,只僅次於科技泡沫時期,現在投資美股的風險大增。Chase Investment基金經理Brian Lazorishak也在4月17日美股重挫近300點後,預言美股正醞釀「完美風暴」,不排除短期有下修10%的可能性。

擁有24年資歷、曾掌管210億美元資產部位的施羅德投資全球股票暨美國股票投資團隊主管Alex Tdder認為,在經濟和企業獲利持續成長的情況下,美股不致於步入熊市,但今年漲幅確實疲弱,頂多有7%的空間,而美國聯準會(Fed)為了不讓現階段的投資環境惡化,有可能明年才會開始升息。

就股市表現而言,歐股今年來的表現比美股強,到年底前還會持續勝過美股,畢竟美股已漲6年,股市評價確實偏貴,而且歐股的股利殖利率也較高,投資價值明顯優於美股。「我們在股市配置上,減碼5%美股的部位,轉移到歐股和日股。」Alex Tdder坦白說。

施羅德投信產品研究部協理林良軍指出,美股從金融海嘯後至今已漲1倍多,本益比接近20倍,按照過去的數據統計,如果是在美股本益比20倍進場,1年後的報酬率僅有0~5%,所以現在買進美股,投資人一定討不到便宜。

此外,自1970年以來,美國有6次升息紀錄,在這6次升息循環前3個月,美股平均的報酬率僅0~1%。而升息後3個月,美股表現都落後全球股市,平均都是負報酬。「在升息預期的心理下,大家對美股更顯得意興闌珊,這也說明了為什麼美股基金今年來淨流出超過600億美元。」林良軍分析。

3利基撐歐股

至年底可望再漲10%

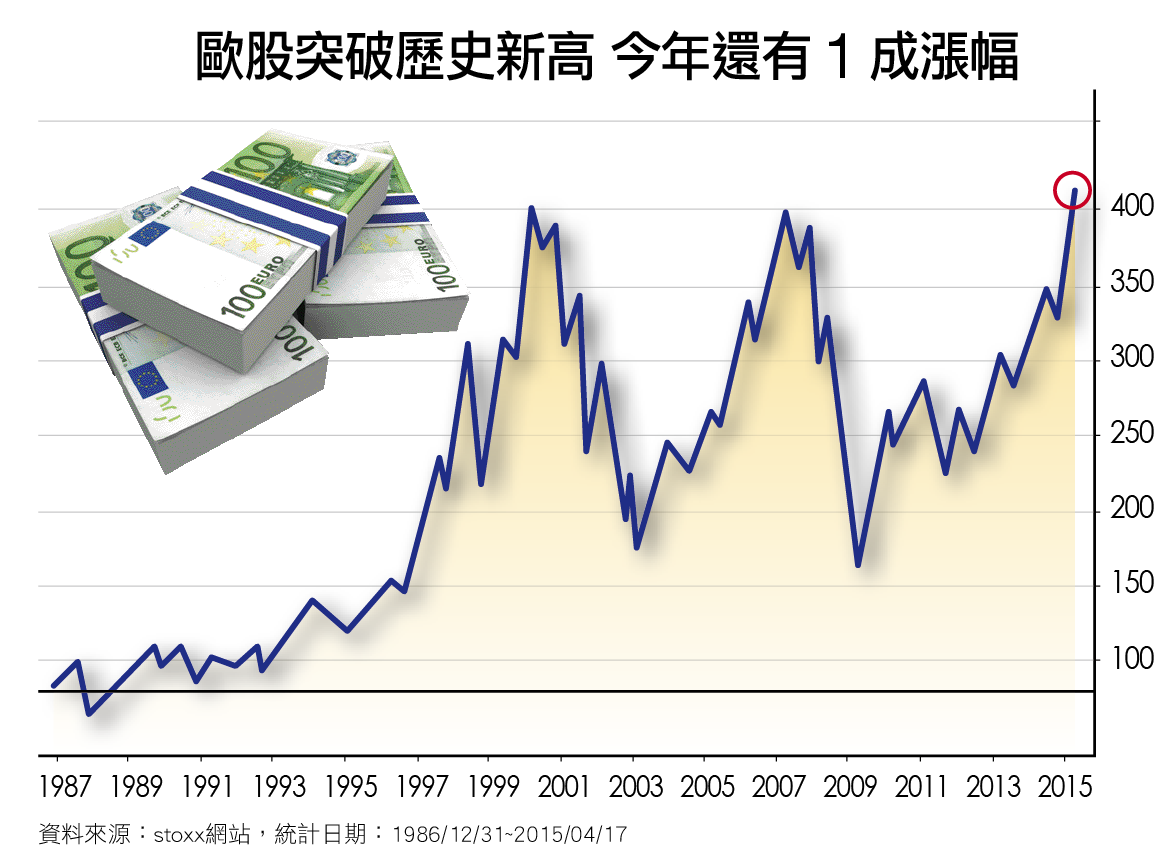

相對專家普遍對美股看法轉趨保守,歐股則幾乎全面叫好。繼花旗看多歐股後,高盛和瑞士信貸近來也高唱歐股多頭的論調。瑞士信貸預期,歐洲企業今年的獲利成長會超過美國企業,但歐股至少比S&P 500指數要便宜12%,到年底前再漲10%應該不是問題。

柏瑞投信投資顧問部協理黃慶豐認為,其實美股本身沒有大問題,而是歐股的「買相」更好,主要有3個面向的利基支撐:

利基➊ 政策面寬鬆

歐洲央行(ECB)從3月起每月購債600億歐元,至少會維持到2016年9月。對照過去美國3次實行QE,股市都是上漲回應的情況來看,判斷歐股才剛進入起漲期。此外,美國利率即將正常化,而歐元區在QE沒有結束前,根本不可能升息,資金環境確實相對友善。