選基金(中):挑1檔可安心睡覺、至少持有10年的基金

先來想一個情況,經過精挑細選後,你終於決定跟對方交往,目標是結婚,一輩子在一起生活,結果會是如何?一是如你所願,結婚並永遠在一起;二是分開了,可能是在交往期間,或是結婚一段時間後。後者是不是跟你精挑細選一檔基金,想要20~40年長期持有,最後卻放棄的情況相似?

不一樣的地方在於,男女雙方分開的理由很多,但放棄基金的理由只有1個,即「波動太大」,上上下下心臟受不了,讓你抱不住。尤其是這個波動還讓你賠很多錢,甚至帳上負報酬的時間,久到你以為再也不可能轉虧為盈,於是忍痛虧錢賣出。

波動大 賺大賠也大

「波動度」就是這次向日葵要談的主題。在基金與ETF的投資上,波動度是投資報酬率可能變動的幅度,波動度越高,代表報酬的不確定性越大,即你有機會獲得更高的報酬,但也可能賠更多,這也是波動度會與風險畫上等號的主因。

波動度通常以標準差(δ)來評量,代表基金一段時間內淨值的波動程度。你不用花心思去了解標準差如何計算,但一定要明白「標準差越大,表示淨值漲跌越劇烈,風險與報酬都相對高;標準差越小,表示淨值漲跌較小,風險與報酬也相對較低。」而投資人常看到的「年化標準差」是代表基金近1年報酬率變動的平均值。

舉例來說,有一檔基金的年化報酬率6%,年化標準差5%,若投資1年,有68%左右的機會,投資報酬率會落在1%~11%(6%±5%=年化報酬率±δ);有95%左右的機會,投資報酬率會落在-4%~16%,也就是6%±(5%Í2)=年化報酬率±2×δ。

標準差是最基本的波動度指標,若投資人有興趣,可以再參考3個進階指標:索提諾比率、夏普比率、資訊比率。與標準差一樣,你不用去了解計算的公式,只需要了解如何應用即可。

【夏普比率】

代表投資人每多承擔一分風險,可以拿到幾分的報酬。夏普比率=(基金年化報酬率-無風險利率)÷年化標準差,無風險利率通常指的是短天期的公債殖利率或定存利率。

夏普值為正值,代表基金報酬率高過波動風險,因此,這個比例越高,代表經理人越有能力在創造報酬的同時,也能控制好波動風險,即在同一預期報酬下風險最低,或是在同一風險下預期報酬最高。

舉例,同樣是高收益債券基金,A基金過去10年的年化報酬率為5.0%,年化波動度為5.5%,而同期間B基金年化報酬率為5.4%,年化波動度為7%,無風險利率為1%。若僅看年化報酬,B基金績效較好,但若比較其夏普值,A基金為0.73,而B基金只有0.62,A基金才具投資價值!

【索提諾(Sortino)比率】

面對市場下跌時,希望爭取較佳的超額報酬(指投資人承擔相同預期風險時,獲取真正報酬超過預期報酬的部分,即真正報酬減去預期報酬的差額),就可以參考「索提諾比率」。

索提諾比率是指市場下跌時,承擔每單位風險所能創造的超額報酬。它與夏普比率的差別在於,索提諾比率只看下跌時的標準差。該比率越高,代表遭遇利空時更為抗跌,一般在市場下跌期間,如果跌幅或波動幅度能比較小,就代表這個資產能提供比較好的超額報酬。

【資訊比率】

用於衡量調整風險後的基金長期績效,以及相較於同類型基金的表現穩定性或持續性。計算方法是將 [(基金報酬率-同類型基金平均報酬率)÷兩者相減後差額之標準差 ],該比率可顯示出基金經理人的操盤功力。

當資訊比率越高,表示持續擊敗同類型基金的能力越佳;相反地,若資訊比率越低,則表示持續擊敗同類型基金的能力越差。資訊比率在空頭市場中特別重要,可藉此挑出相對好的基金。

向日葵提醒你,投資只看報酬不看風險,是很危險的事,但利用這些風險指標時,不僅要跟該檔基金自己的歷史表現相比,更要與評比指標、大盤及同類型的基金比較,才有意義。

市場波動是常態

向上波動開心、向下波動睡不著

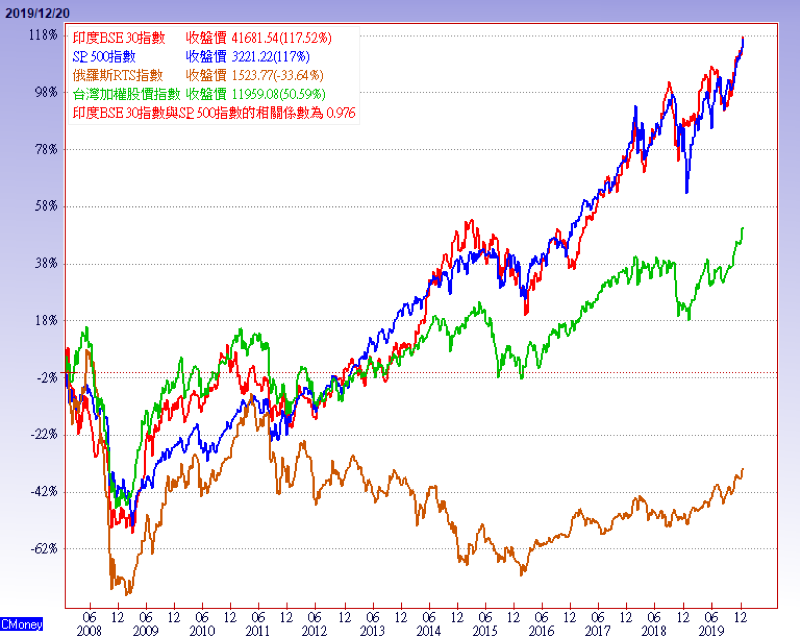

金融市場一定會波動,但是不同市場的波動度卻不一樣,隨機挑選美國股市、印度股市、俄羅斯股市、台灣股市來看,近12年的股價走勢(圖1)顯示出,印股、美股走勢幾呈45度仰角,即使出現大幅修正,也都能再漲回來,接著再創新高。

台股的走勢相對平緩,以區間表現為主,2019年12月的走勢才隱隱有要創新高的跡象。俄羅斯股市表現相對疲弱,至今都尚未回到2008年金融海嘯前的高點。

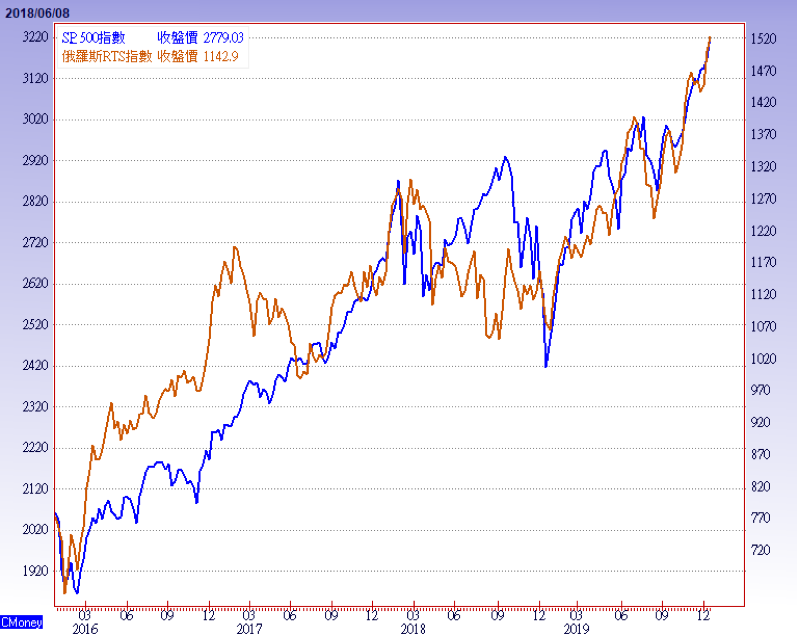

但若再拉到近3年的走勢(圖2),以表現最好的美股與最差的俄羅斯股市為例,俄羅斯股市的表現卻不輸龍頭美股,一樣呈45度仰角上攻。

圖1:4個不同市場近12年的股價走勢

資料來源:CMoney

圖2:美國與俄羅斯近3年股價走勢

資料來源:CMoney

以上的舉例,向日葵的目的有3,首先是不同股市間的表現不同,即使是同樣呈45度仰角上攻,中間的漲跌情況也是不一樣;其次,同一個股市在不同時間的表現也不盡相同,落後的股市也會在某一段時間出現令人驚豔的表現;第3,波動是金融市場的常態,投資人不要一味地把波動當壞事,一路往上的波動對投資人來說是好事一樁。

那麼哪些市場的波動相對高,投資人比較難長期持有?根據過往歷史表現,只要具備單一國家、新興市場、原物料、小型股、非投資等級、高於市場平均年化配息率、非美元或台幣計價等其中一樣,通常波動度相對高,反之則波動度相對平穩。

因此,要挑1檔能夠安心睡覺,至少長期持有10年的基金,向日葵建議股市部分,以全球股票型基金、全球科技股票型基金、美國股票型基金為主,債市部份建議以全球債券型基金,全球投資等級債基金。

年化配息率5%~6%的全球高收益債基金與全球新興市場主權債基金也可以考慮,但較適合本身偏愛債券型基金,且願意承擔較高風險的投資人。

最後,這些基金都建議以美元或台幣計價為主。