息高價廉,投資等級債買點到

元大投信董事長 劉宗聖:新時代投資新思維,高品質才是王道

2022年債券市場出現多年難得一見的大跌行情,過去被視為最穩健的投資工具,卻在美國聯準會快速升息下重挫。在經過一波大修正後,目前許多投資等級債的殖利率已經來到5%、6%高水準,開始讓人心動。

雖然美國聯準會升息動作還在持續,但是投資等級債券基金,是否已經可以開始分批布局了?元大投信董事長劉宗聖說,「現在就是最佳買點」。

快速升息下,投資等級債出現甜蜜價

元大投信將在11月21- 25日募集元大全球投資級債券傘型基金,包含三檔子基金,分別是0-2年、2-10年、10年以上三種不同年期的債券基金,聚焦全球大型企業投資級債,且完全不投資垃圾債。劉宗聖認為,目前美國升息逐漸接近尾聲,而且投資等級債券也出現十年難得一見的甜蜜價格,各天期投資等級債券的殖利率誘人,確實是最好買點。在此時發行這檔基金,可以幫投資人掌握最佳投資機會。

根據美國公布10月消費者物價指數(CPI)年增率為7.7%,核心CPI年增率6.3%,都較市場預期為低。數據公布後,市場預期聯準會12月僅升息2碼機率大增,且這波利率高點可能落在2023年第一季。

按照過往經驗來看,升息終點前1-3個月會是美債殖利率最高點,因此本波債券利率最高點,很可能落在今年12月到2023年2月之間,這是鎖定長期優質債券息收的最佳時機。

景氣衰退期,投資等級債表現最好

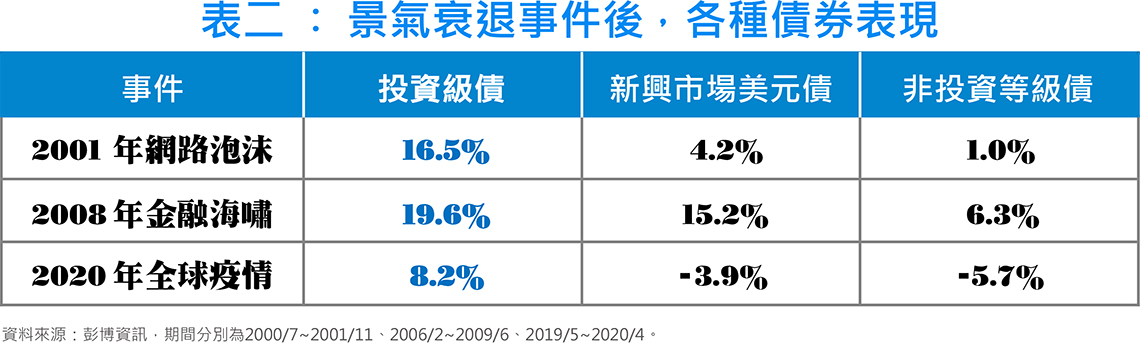

除此之外,由於市場擔心明年經濟景氣相對疲弱,股票市場仍有不小壓力,而景氣衰退期,甚至還會有利率調降呼聲,此時債券還有價格上漲優勢,因此在經濟衰退期,投資債券優於股票。尤其是投資等級債券違約風險低,是最佳資金避風港。以過去三次景氣衰退階段觀察,投資等級債券的表現是最好的。

短中長三種天期債券,滿足不同投資需求

比較值得注意的是,這次元大發行的全球投資級債券傘型基金,一次涵蓋三種不同天期的債券產品,讓投資人可以更靈活的選擇,符合各種不同理財需求。

一般來說,0-2年的投資等級債券,可視為類定存,流動性佳,可做為短期資金停泊站。而且現階段短天期美債殖利率有4%,還優於美元定存、美元貨幣基金;而2-10年投資等級債,最適合長期穩健收息,現階段殖利率水準可達5%以上,未來若開始降息,還有債券價格上漲的資本利得。另外,10年以上長天期投資等級債券,現階段正可以鎖住高殖利率,適合想要高收息的退休族,此外這類基金對利率敏感度最高,後續若聯準會降息,會有較大的資本利得空間。

以歷史資料回測可發現,過去三次升息結束後,若分別買進短、中、長期債券,持有半年、一年,甚至是二到三年後,都可以獲得良好投資報酬率,因為不僅是賺到債券利息,還同時享有資本利得。其中以10年以上長天期債券報酬率最好。整體來說,0-2年期債券,適合短期資金停泊,而2年以上、10年以上債券,適合做為長期資產配置的必備產品。而且這檔元大全球投資級債券傘型基金,還有美元、新台幣不同幣別,與配息、不配息的多重選擇,更可以滿足投資人的不同需求。

雖然近期市場稍有反彈,讓投資人恐慌情緒稍微舒緩,不過,元大投信董事長劉宗聖仍然提醒投資人,全球不確定風險仍然存在,包括高通膨仍會持續一段時間,地緣政治風險仍未去除,經濟景氣仍有衰退風險……。因此,投資人的投資思惟也應該重新調整。

「以前大家只拼命追求成長,但未來應該要重視品質,好品質的投資標的,才能讓人安心持有」劉宗聖說。他指出,過去投資人比較重視短期高成長交易,但未來應該轉向中長期資產配置,以優質企業為主,不管是股票還是債券,只有優質企業才能挺過風雨,同時給予投資人穩定回報。

因此,這檔新發行基金不僅是投資等級債券基金,更強調A級評等以上債券會佔7成以上比重,讓投資人享有高息同時又可安心。而劉宗聖也指出,元大近期發行的幾檔基金產品,都環繞在全球龍頭企業,股債平衡配置、投資等級債券等概念,就是呼應前述思惟。

股神巴菲特一向強調,尋找好公司長期投資,就可以滾出如雪球般的複利效果。看來債券投資也一樣,尋找高信用評等債券,在最好的買點進場,投資人也一樣可以安心長抱。