富蘭克林華美:成熟市場波動加劇,亞洲資產成新寵

高股利+高債息,亞洲股債吸晴,平衡佈局降波動

從美國升息到英國脫歐等,近年來因成熟國家政策變動所造成的金融市場震盪加劇,突顯了投資人不論股、債配置均應納入受歐美政策影響較短暫或間接的區域,才能抗震求增長。看好亞太地區自谷底翻身的成長契機及與歐洲市場的低關連性,富蘭克林華美投信趁勢推出「富蘭克林華美亞太平衡基金,該基金由兆豐商銀擔任保管,預計自8月22日開始募集。

新經濟產值躍升,全球資金匯聚亞洲

過去大家對亞洲的印象多停留在擁有便宜勞力的世界工廠,實際上亞洲近年來已有多項新經濟產業如:手遊市場規模、專利申請數、網路購物規模、寬頻用戶數及旅遊產值等市占率位居世界第一(資料來源:智慧財產權組織, Capgemini, Mastercard, SuperData,2016;Ericson, SparkLabs, 2015),亞洲新經濟產值躍升帶來的高投資潛力更吸引全球資金往亞洲區移動。

「富蘭克林華美亞太平衡基金」經理人楊子江表示:根據IMF預估,未來5年新興亞洲每年仍可繳出5%以上的成長率,遠高於其他區域,而亞洲新經濟產值躍升帶來的高投資潛力也使亞洲連續五年為全球最大外資流入的地區,尤其韓國、印度、印尼等國今年仍有擴大寬鬆貨幣政策空間,充沛的資金活水將有助亞洲區域股債齊揚的表現機會。

亞洲題材豐富,股利、債息高人一等

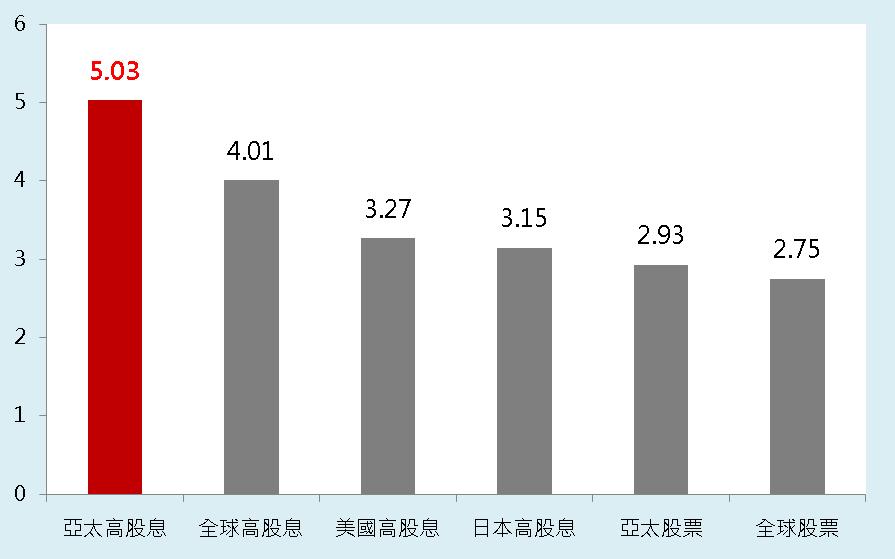

此外,相較於歐盟未來的弱化趨勢,亞太區因結合中國龐大的世界市場、東協接手的世界工廠、印度推動的工業製造與日韓打造的品牌價值,區域內國家各擁題材,產業各具特色,亞洲聯盟隱然成形。楊子江表示:目前包括印度、印尼、中國、南韓等國都是由改革派當家,在政府力拚經濟轉型、政策開放投資及基本面穩健等利多帶動下,亞洲高股息企業提供的平均股利率高達5%,遠優於全球股票的2.75%與美國高股息的3.27%(圖一),在負利率環境下,格外具投資價值。

除了股利率高人一等,亞洲企業所發行的債券更具高投資CP值,「富蘭克林華美亞太平衡基金」協管基金經理人陳姵穎表示:伴隨著亞洲經濟前景看好,亞債近五年也成為投資新寵,發行規模倍數成長(資料來源:彭博資訊,截至2015年底),流動性大幅增加,平均年化報酬率優於全球高收益債,但平均年化波動度卻與投資級債相當,在市場震盪加劇的金融環境下,投資亞洲債市可以以較低波動度獲取較高的收益率,相對投資CP值更高。

股債混搭,效率更佳;動態避險,控管雙重

陳姵穎表示:若以MSCI亞太指數與摩根大通亞洲債券指數進行試算,運用股債混搭的方式佈局亞太市場的投資效果將明顯優於單純投資於亞股,且在相同風險承受下,可獲得高出一倍的報酬機會(圖二)。考量市場波動仍是今年投資人要面對的課題,現階段亞太地區評價相對便宜、後續成長動能仍在,透過以低波動指數為風險指標的投資組合及以VIX(波動率)指數為避險策略的操作方式,將能幫助投資人追求長期勝出的機會。

有鑑於英國脫歐後對實體經濟的影響將持續在全球擴散,加上政治不確定性增加、歐洲增長有下滑之虞,富蘭克林華美特別推出「富蘭克林華美亞太平衡基金」,並透過股債混搭的配置方式提高投資效率,建議投資人現階段應重新檢視資產配置,並增持與英國退歐及歐洲市場連動性較低的亞洲市場。

圖一:亞洲股利高人一等,投資機會充沛

資料來源:彭博資訊,2016/5/26; 股票指數採取MSCI 指數;富蘭克林華美投信整理。《以上僅為特定指數試算之結果,不代表基金投資組合之實際報酬率及未來績效保證,投資人無法直接投資指數。》

圖二:亞洲股債佈局,投資效率更佳

.jpg)

資料來源:彭博資訊,截至2016/6/30;股票指數採用MSCI亞太指數,債券指數採取摩根大通亞洲債券指數,表現截至2016/6/30;富蘭克林華美投信整理。《以上僅為特定指數試算之結果,不代表基金投資組合之實際報酬率及未來績效保證,投資人無法直接投資指數。》

本文所載資料僅供作參考用途。如有錯漏或疏忽,本公司恕不負任何法律責任。本基金經金融監督管理委員會核准,惟不表示本基金絕無風險。本公司以往之經理績效不保證本基金之最低投資收益;本公司除盡善良管理人之注意義務外,不負責本基金之盈虧,亦不保證最低之收益,投資人申購前應詳閱本基金公開說明書。本文提及之經濟走勢預測不必然代表本基金之績效,本基金投資風險請詳閱基金公開說明書。富蘭克林華美投信獨立經營管理。